宇都宮の弁護士が 相続のお悩みを 親身になって解決します

- 宇都宮駅JR線西口徒歩5分

-

来所相談30分無料

-

通話料無料

-

年中無休

-

24時間予約受付

※事案により無料法律相談に対応できない場合がございます。 ※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

来所相談30分無料

通話料無料

年中無休

24時間予約受付

※事案により無料法律相談に対応できない場合がございます。 ※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

相続は、家族と財産が絡む問題です。そこでは、時として、各人の感情や欲が絡み、人間関係が大きく傷つけられることが起こり得ます。家族間での関係のこじれは、問題の解決を遠ざける原因となりますし、その後の人生の価値にも関わってきます。

相続の局面では、感情的な対立などが深まれば収拾がつかなくなり、処理に多大な手間をかけざるを得ないこととなる危険があります。人間、それまでのいきさつや財産への執着などから感情が出ること自体は仕方ないとして、うまく処理を仕切っていかないと解決へはなかなか至ることができません。相続において各人の意見や希望、思惑が異なるのはおかしなことではありませんが、不要な対立までは持たないよう、冷静に片づけていくことが大事でしょう。

もっとも、当事者のみでは、気持ちが出るときは出るものであり、冷静にと言っても簡単でないことが多いです。また、法律を軽視して、感情面を過度に出したり家族間序列を立てたりして相続を仕切ろうとすると、反発も招くし、他の相続人の理解を得ることは難しくなります。自分たちのみではうまく相続を片付けられないと思われるのであれば、弁護士への依頼をお勧めします。宇都宮市を中心とした栃木県内、また近隣で、相続に悩まれる方のご相談を、お待ちします。

自身の死後のこととはいえ、相続における紛争を極力防ぐことを考えるのであれば、生前から準備を進めておくことが重要です。遺言書を作成しておけば、相続人間で何をどう分けるという事柄をめぐり揉めることを予防する効果が期待できます。財産内容をきちんと整理、記録しておけば、相続人も何があるということをいちいち調査する手間をなくせますし、財産の把握の漏れも防ぐことができます。

「終活」という言葉も生まれていますが、死後の相続をきれいな形で行なえるよう万全の準備を整えておくことは、人生の最後をきれいに飾る、総仕上げとも言えるものです。自分の人生の結果が、残された家族の対立の種になってしまうと、哀しさも覚えるでしょう。自身の人生をきれいに終わらせるため、残される家族に対立を生じさせないため、生前から相続の準備というものを心がけるのはいかがでしょうか。

相続の準備01

遺言書を 作成したい

自身の死後に財産を、どの相続人に、どのように分配したい、という希望がある場合、遺言書を作成しておく必要があります。相続人以外に財産を引き継がせたい場合もです。そのような希望がない場合であっても、遺言書でバランスよく各相続人に財産を振り分ければ、死後の相続人間の分割の手間、相続をめぐる対立と人間関係の悪化などを防ぐことができます。自身の健康と時間に余裕のあるうちに、遺言書は作っておくべきでしょう。

遺言書は、自筆にての作成も可能ですが、きちんと要件に従った作成ができるか、記載内容に間違いや不明瞭な点が出ないか、紛失や隠匿、改ざんの可能性はないか、その辺りを考えると、特に事情がなければ公正証書遺言にて作成を行うのがよいと思います。

遺言書を作成するに際しては、自身がそれにより何を遺言として残したいのかをしっかりと考えることが第一です。財産を誰にどのように引き継がせるかということや、付言事項として何か伝えたいことがあるのかなどもです。遺言書は、何度でも作り直しはできるとはいえ、そのたびに手間や費用は掛かりますし、また随時作り直しを思うようにできるとも限りません。内容をよく考える、それが第一であると思います。

相続の準備02

財産が どれくらいあるか 残しておきたい

相続とは、つまるところ被相続人の残した財産の分割、受継です。その中では、相続財産として何がどれだけあるのか、これが不可欠の要因となります。相続人が相続財産として何がどれだけあるかを把握できないと、相続を完結させることはできません。

財産としても色々種類はありますが、いずれも相続人にまるで知らされていないのであれば捜索は困難であり、特に手許現金や高価な動産類は存在や所在が知られていない場合、下手をすると見つからないまま残置物処分などでなくなってしまう懸念もあります。

また、負債については、きちんと損害と残額を示しておかないと、相続人が思わぬ不利益を被る恐れも出てきます。相続税の計算をスムーズに行えるようにするうえでも、財産内容をきちんと整理し、相続人が情報を引き継げるようにするべきです。

財産の整理については、不動産、現金や預貯金、保険、投資、有価証券、動産類など項目ごとに整理し、内容を一覧に書き出すのがいいでしょう。不動産など価値評価が必要なものについては、評価証明書や新しい査定などをつけておくとより丁寧です。負債は、借入先や当時残高のほか、返済条件もわかるようにするといいでしょう。

その上で、相続人の一部だけが知っているというのもよくない結果につながりかねないので、全員に対し開示しておくと一番効果的であると思います。

相続の準備03

相続税対策を 作成したい

一定以上の額の相続となる場合、相続税の問題が出てきます。もちろん、法定の税金なので、要件に該当すれば納めなければならないことにはなります。税の納付は、世のため社会のためでもあるでしょう。しかし、できることなら、税金で持って行かれるより、相続人に多くを引き継がせてやりたいのも人情です。

相続税対策を行う場合は、当然、存命のうちに自分自身で行わなければなりません。対策をするにしろしないにしろ、自身が亡くなった時点で、課税の前提となる事実関係は固まってしまいます。

相続税対策としては、贈与、特に贈与非課税条件の活用や、不動産の相続税評価額を減らすことのできるよう条件を整えることなどが思い浮かびます。もっとも、税関係は規定が複雑に入り組んで誤解を起こしやすかったり、改正が時折行なわれたりと、税対策をしそこなう危険もあります。基本的にやり直しのきかない部分であり、不安を覚えるなら専門家に依頼することを考えるべきでしょう。

遺言を行うこと自体は、遺言者本人でないとできません。しかし、だからと言って、自分一人だけで遺言書を作成しようとすることには、いろいろと注意が必要な点があります。

まず、遺言書には形式面での要件があります。これが守られていないと、遺言書は効果を認められません。また、内容についても、不明瞭であったり、内容各項目に相矛盾点があったりすると、効果が万全に発揮されない恐れが出ます。そうなると、何のために遺言書を作ったのか、意味がなくなってしまいます。その他にも、遺留分や、作成方法、保管についても、注意が必要です。

そのため、遺言書の作成に際しては、弁護士に相談、依頼をすることを考えられてはいかがでしょうか。遺言として残したい内容に合致する条項の作成、相続段階での紛争を防ぐ方向性も可能なら両立させるように調整、公証役場を用いる場合はやり取りの窓口にもなりますし、自筆で作成する場合は保管方法についても相談できます。

遺言書は、不備が発覚するのは遺言書が実際に出番を迎えたとき、つまり自身の死後であることが多く、その際は修正ができません。そのため、せっかく作成するのであれば、不備の起こらないよう、そして自身の死後の紛争を極力抑えることのできる内容、段取りとなるよう、弁護士へ依頼されることをお勧めします。

01

もし遺言書がなかった 場合の遺産分割で スムーズに対応できる

02

遺言書作成を代行して もらうことができ不備のない 遺言書が作れる

03

内容に不満がある場合に 解決策や対処法を 考えてくれる

04

遺言内容による トラブルの早期解決

など

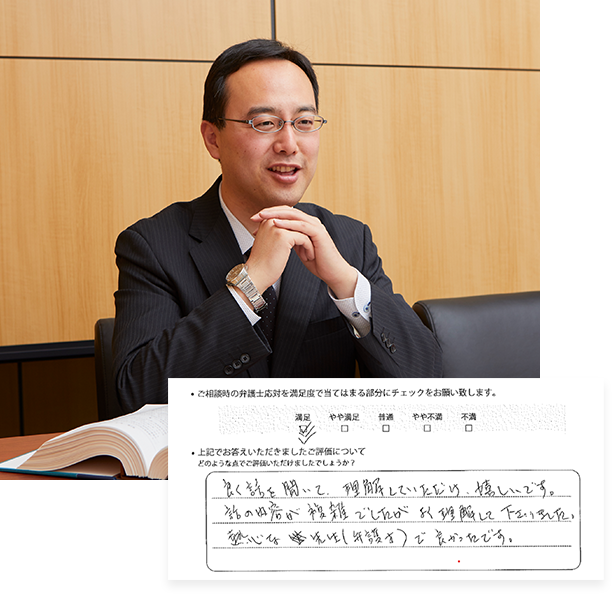

満足

良く話を聞いて理解していただけ、嬉しいです。 話の内容が複雑でしたがよく理解して下さいました。熱心な先生(弁護士)で良かったです。

来所法律相談30分無料 相続のお悩みなら私たちにお任せください。

まずは専任の受付スタッフが丁寧にお話をお伺いいたします。

24時間予約受付・年中無休・通話無料

※事案により無料法律相談に対応できない場合がございます。 ※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

Case01

相続は、ある程度目途をもって開始を迎えることもありますが、急に生じることもあります。特に、後者の場合、何から手を付ければいいのかがわからず、困ることもままあるでしょう。また、死亡直後は、各届出や儀礼法要の必要もあり、相続だけに集中できないという事情もあります。そのため、何から始めればよいかわからないとなれば、ストレスがかさみ、やらなければならないこと全般に影響が生じかねないことになります。

相続自体は、大まかにはそれほど複雑な話ではありません。遺言書の有無を確認し、有効な遺言書が存在するなら、基本的にその内容に依って処理することとなります。そうでなければ、詰まるところ「誰の間で」(相続人の確認の問題)、「何を」(相続財産の確認の問題)、「どのように分ける」(相続割合、特別受益や寄与分による修正、分割方法、そして実際の分割内容の合意形成の問題)ということですので、それらを一つ一つ終わらせていくということです。

しかし、それを実際にするに際し多々の困難に直面するのが相続問題であり、そこで何をどうすればいいかわからないという悩みが生じることになります。

相続においては、遺言書がある場合、基本的にその内容に依って財産の引継ぎが処理されます。そのため、まずは遺言書の有無及び、その内容の確認を行う必要があります。

遺言書は、公正証書遺言であれば、近在の公証役場にて検索を行うことで作成の有無等がわかります。しかし、自筆証書遺言などの場合は、そのものを見つけ出さなければならないので、遺品整理等に併せて探さなければなりません。

弁護士等信頼できる第三者に預けることがあること、法務局にて保管する制度が始まったことなど、制度についても知っておくのが大事ですが、それでも自宅の金庫や仏壇などに保管されていることもあります。なんにしても、下手に遺産分割を進めた後に遺言書が見つかると厄介ですし、しっかりと探すのがよいでしょう。

遺言書については、公正証書遺言と法務局保管の場合の外は、遺言者の最終住所地を管轄する家庭裁判所にて検認手続きを経なければなりません。忘れないようにしましょう。また、遺言書の内容については、きちんと相続人全員で共有しないと、トラブルの原因になりかねません。内容は、他の相続人にも開示し、知らしめましょう。

相続人になりうるのが誰であるか。これはつまり家族関係の問題であるので、パッとではわからないということは多くなく、それで問題が生じることがなさそうですが、注意は必要です。案外、家族であっても、離れて暮らしている期間が長いなどの事情があれば、知らないことはあるものです。

自分が被相続人の配偶者や子であれば、自分が相続人に当たらないということは原則ありませんが、同順位の相続人、つまり把握していない被相続人の子が他にいないかは確かめないとならないことです。不貞の隠し子といったドラマチックな展開はそうそうないにしても、再婚や養子縁組が絡むと予想外の子の出現というのは十分にあり得ます。

自分が被相続人の直系尊属や兄弟姉妹であれば、先順位の相続人がいるとなればそもそも相続人にならないので、より確認の重要性は高まります。

この点は、つまり戸籍の確認となりますが、被相続人の出生以降の全戸籍を基本的には調べることとなります。

相続において、もっとも不明点が生まれやすいのが、相続財産として一体何があるかです。家族でも、それぞれ互いの財産の一覧まで知っているということは多くなく、何があるかの洗い出しはなかなかに困難を伴うこともあります。被相続人が自己の財産を一覧で整理しておいてくれれば面倒はないのですが、そうでない場合は自分たちで見つけ出していくほかありません。

預貯金であれば遺産整理で通帳類を見つけ出すことになりますし、保険の証券もそうでしょう。不動産は固定資産税の納付通知を見るや、地元や出生地で名寄帳を取り付けるでしょうか。投資等については、しばらく郵便物を確認し、証券会社等からの郵便が来ていないかをみてみるなどでしょう。それでも見つからないものも、結局は生じることもあり得ます。

注意が必要なのは負債で、不動産登記上抵当権が設定されている、郵便などで貸金業者と思われるところから通知が来ているといったことがあれば、要確認です。負債については、程度によってはそもそも相続をするのかという点にも関わりますので、有無だけでなく、残高や返済条件も確かめるべきでしょう。

ほかの調査関係の事柄についても言えることですが、結局は被相続人と生前にどれだけ関係を密にしていたか、必要な情報について聞かされていたかが、死後にわからないことを減らす上で必要な点となります。

Case02

遺言書がある場合には、基本的に遺言書の内容に沿って財産の引継ぎが行なわれることになります。そうすると、遺産分割を行う必要もなくなります。

もっとも、何点かは注意が必要です。 まず、遺言書はあるだけでなく、きちんと有効なものとして認められなければなりません。形式不備の場合は無効になりますし、内容が不明瞭であれば無意味となり得ます。一見問題がなさそうでも、作成日付のころに遺言者の遺言能力に疑問が生じるような、例えば重度の認知症といった事情があれば、有効性を争われる余地が生まれます。

次に、遺言書があっても、相続人側でそれを受け入れられないこともあります。その場合、相続人全員の同意があれば、遺言書と異なる内容の遺産分割ができると解されています。また、遺言書で財産を引き継ぐことになる人物が、それを放棄すれば、遺言書の効果が消えます。この場合は、引き継ぐ財産を個別に指定される特定遺贈と、引き継ぐ財産を割合で指定される包括遺贈で、放棄のプロセスが異なる点には気を付けなければなりません。逆に、受遺者以外の一部相続人が不満を表しても、遺留分の主張はともかく、遺言書自体の無視はできません。

最後に、遺言書のとおりに財産を引き継ぐとする場合でも、それが他の相続人の遺留分まで侵害する内容であれば、遺留分減殺請求を後に受ける可能性には留意すべきでしょう。

被相続人が死亡し、相続が開始したならば、遺言書を保管する者は速やかに管轄の裁判所に遺言書を提出し、その検認を請求しなければなりません。この手続きを怠ると5万円の過料に処されることとなり得ますし、態様が悪質な場合は遺言書の隠匿にあたるとされるかもしれず、そうなると相続や受遺の欠格になる可能性があります。

ただ、遺言書の検認は、遺言書の封の有無や保管の状態、記載内容等の外観的な状態を調査し、その現状を保全する性質の手続であり、遺言書の有効性、遺言内容の効力の有無を判断するものではありません。そのため、検認を経たからと言って、遺言書に要件の不備があれば別途無効と判断されることはあります。また、検認を経ずして遺言が執行されたとしても、その効力に影響は生じません。

遺言書の検認は、公正証書遺言と法務局で保管されていた遺言については適用されないので、不要となります。

死後の財産の引継ぎをどうするかということは遺言で表すことができますが、それは実際に実現される必要があります。遺言として多い包括的な遺贈、相続の内容などは遺言の効力発行と同時に権利の移転の効果が生じるとする見解が多数ですが、内容によっては実際に誰かがその内容を実現しなければならない場合があります。そのため、遺言の実施の段階になると、遺言を執行する者が必要となることがあります。

遺言執行者は、遺言において指定される、遺言者から委託を受けた第三者によって指定される、誰もいない場合は利害関係人の請求によって家庭裁判所が選任する、といった方法で選ばれます。前二つの場合、指定をされた者は遺言執行者となることが強制されるわけではなく、辞退することができます。

Case03

遺言書がない場合は、相続人間で遺産の分割を行うこととなります。遺産の分割は、まずは協議や調停、それで決まらない場合は審判によることとなります。

遺言書がある場合と異なり、遺産分割について相続人間で何らかの結論を出さないとならず、手間や時間はずっと要することとなります。それでも、その手続きを経ないと相続はかたがつかないので、するほかないです。

ともかく、遺産の分割は全相続人が関与して行うべきものであり、まずは相続人全員に相続の開始を知らせ、協議にしろ家庭裁判所の利用にしろ、方針を立てて進めていくことが重要です。

遺産の分割手続きは、基本的にはまず分割の協議から始まります。相続人全員で遺産の分割内容につき話し合いをし、全員につき合意が成立すれば分割協議書を作成、その後に払い戻しや登記手続きなどを行なっていきます。

協議は、つまるところ自分たちだけでの話し合い、集まるなり互い連絡を取り合うなりして話し合っていくだけなので、簡便さはメリットと言えるでしょう。一方で、客観的中立的に仕切る立場がなく迷走しやすい、各人が各々直接相対峙するので力関係などが反映されやすい、そういった難点もあります。また、相続人の誰かが解決に消極的、非協力的であれば、進行が暗礁に乗り上げる懸念もあります。

遺産分割を納得いくよう協議で成立させるのであれば、相続人それぞれが解決の意思を共通にし、適宜の折衝と妥結をしていかないと、それは覚束ないです。ダラダラとした協議の続行を防ぐために期限を設けるなどの工夫も、取り入れる方が実りある協議に資するのではと考えられます。

Case04

自身が相続人であっても、常に相続を行いたいとなるばかりとは限りません。事情によっては、相続を行いたくない、関わりたくないという考えに至ることもあります。

相続を拒否する場合として、代表的には被相続人に負債が多く、相続をすれば却って経済的不利益を被るとなる場合があります。それ以外にも、被相続人と疎遠であったり関係がよくなかったりで相続をする気になれない場合、相続人間で関係がよくなく関わり合いになりたくない場合、相続人中の特定人物に集中して相続をさせるために自身は身を引くとする場合、などが考えられます。

相続をしたくないのであれば、基本的には法定の相続放棄をすることが一番です。ここで言う相続放棄は、家庭裁判所に申し立てをする法律上の所定の手続きを指す点には注意です。相続財産を受け取りたくない場合だけであれば、実際の分割手続きの中で自身の取り分を求めないとする「相続分の放棄」によることも考えられますが、相続分の放棄であれば相続人には該当することになるので、負債は引き継ぐことになります。

負債も相続の対象となるため、相続においては被相続人の負債の有無、内容について無関心でいることは勧められません。被相続人に負債がある場合は、そもそも相続をするかどうかから検討をすることになる場合もあり得ます。

もっとも、被相続人に負債があるからと言って、何が何でも相続放棄を考えなければならないというわけではありません。正の財産の額面が負債のそれを上回っているのであれば、負債も含めて相続をしても経済的にはプラスです。また、財産中に放棄により手放せないものがあるなどの理由で、負債を承知で敢えて相続することも自由です。

特に経済的損得で考える場合、大事なことは被相続人の負債の内容を正確に知ることです。債権者からの通知等をみて負債の有無、件数を把握するとともに、債権者へ連絡をして死亡時の残高を確認するべきでしょう。その上で、正負の差引をして損得の計算をすればいいですが、負債中にも保証債務のようにすぐに顕わとなると限らないものもあるので、そういった点も考慮に入れる方がいいでしょう。

被相続人が亡くなると、その死亡を知った債権者からは、次は相続人宛で債務に関する連絡が届くことになります。被相続人がすでに亡くなっている以上、債権者としては相続人に話を持って行くほかないので、連絡が来るのはむしろ当然のことです。

ただ、債権者から返済等を迫られると、ストレスを覚えて不快となることもあるでしょう。

相続をするつもりがないのであれば、相続放棄を行う旨を債権者に伝えるのが第一です。それで、普通のところは放棄を待つとなるので、後は放棄が済めば必要に応じた書類を交付すれば済みます。

相続をするのであれば、早目に自己の受継分を返済するか、返済のプランを債権者との間で話し合い了解をもらうかすれば、不要な連絡はなくなるでしょう。弁護士等を介入させるのも、場合によってはいいかもしれません。

遺産分割協議は、一方で金銭の絡む事柄故に利害や損得、欲が絡みやすく、他方で身内の協議ということから従来の関係性の悪さが露呈しやすい、あるいはそれまで良好だった関係が悪化しやすいという、難しい面を持っています。後者については、それでも純粋に身内だけならまだしも、配偶者や尊属にあたる親族が口を挟むなどしてくれば、更に迷走を余儀なくされる恐れもあります。

とにかく、遺産分割協議は、うまく捌かないともめ事が延々続くことにもなりかねず、自身だけではどうにもならないと感じるのであれば専門家に依頼することをお勧めします。

各人間の利害欲得や思惑の衝突、以前からある人間関係や長子優先といった全員からは賛同を得難い考え方による関係性からの対立、そういったことで遺産分割協議は容易に暗礁に乗り上げ得ます。

また、遺産分割協議の厄介な点として、全員の間で合意が成立しなければならないという点があります。仮に大半の相続人の間では合意に至っても、少数、極論一人の相続人の不同意によって、協議は成立を見ないこととなります。

このように、協議がまとまらないという事態は、かなり起こりやすいものです。ところで、協議はどこまで行っても当事者間の合意の問題、理屈がどうであれ合意を形成できないのであれば単に平行線をたどり続けるのみです。かかる事態の打開については、同意を得られるよう手を尽くすというのもあるかもしれませんが、家庭裁判所にての調停、審判へと手続きを移すことも試みるべきでしょう。

有効に成立した遺言書がある場合、相続や遺贈について記載された内容については、基本的に相続手続によらずその通り処理されることとなります。遺言書を作成しておけば、遺産分割の負担は軽減、またはなくすことができます。もっとも、それは、遺贈を受けられない相続人からすると、関与の機会を奪われることでもあります。

この点につき、兄弟姉妹を除く法定相続人については、遺言書によっても侵害されない最低限度の取り分、すなわち遺留分があります。仮に、遺言による贈与または遺贈が遺留分を侵害する場合、当該相続人は侵害額相当の金員の請求、つまり遺留分侵害額の請求をすることができます。

もし、遺留分侵害額の請求を行なうのであれば、相続開始及び遺留分を侵害する贈与または遺贈があったことを知ってから1年、または相続開始から10年という期間の制限に注意する必要があります。

相続人に対する相続割合は、法定のものがあります。しかし、相続人が生前に被相続人から贈与を受けている場合は、単純に法定の割合どおりに分けるだけでは、却って不公平となる可能性があります。

この点、法律は、相続人中に生計資本として贈与を受けた者がいる場合、相続分の修正計算を行う、特別受益の規定を設けています。特別受益の内容は多種多様ですが、贈与が寄与に対する対価の趣旨でなされていたり、特別受益にあたりうる贈与であるが他方で寄与も認められる場合であったり、扶養の範疇とみられる場合などは、贈与があっても特別受益としては否定される可能性があります。

また、被相続人の持ち戻し免除の意思表示がある場合も特別受益とは扱われないですが、遺留分にかかっていないかは注意が必要です。

被相続人の財産の維持または増加に特別な寄与をした相続人がいる場合、寄与分として相続分の修正計算を行う規定があります。家業を共に営むといった労務の提供、財産の提供、被相続人の療養監護が例として挙げられます。

もっとも、「特別な寄与」であることが求められるので、例えば一般的な身内間での扶養の範疇の事柄であれば、ここには該当しないこととなります。また、労務の提供等について、相応の対価を得ている場合も、寄与には当たらないこととなります。

現金や預金、株といったものは分割が容易です。一方、不動産、特に建物は、その物自体を切り分けるということが基本的にできず、どのように分割するかが悩みどころとなります。共有にするのか、売却するのか、誰かが取得して他の相続人に対価を支払い清算するのか、方法について決めなければなりません。

また、上記現金等は、価値評価が容易です。対して不動産は、それ自体に額面があるわけでなく、価値評価をしなければなりません。路線価や固定資産税評価額、実際に査定をとるなど、各相続人が納得できる価値評価をどうするかがあります。

最後に、負担の点もあります。ローン完済前で抵当権が設定されていたり、農業物件や僻地で処分の目途が立たずに税金ばかりかかったり、このような場合は、むしろ押し付け合いとなる可能性さえ否定できません。

このように、不動産の相続には難点・注意点があります。一つしかなければ揉め、複数あればおいしいものをめぐってやはり揉め、となりかねないのものであり、どのように折り合いを見出していくか、工夫が求められる場合が多々あります。

これまで各項目で触れてきたように、相続は諸点について様々な仕組み、規定があり、人間関係といった法律以外の部分で解決を遠ざける要因が生まれやすい実態があります。そのため、相続は、相当に複雑で難解なものです。

もちろん、内容の簡易さや各相続人間での適切な協調、妥結などにより、さしたる困難を経ることなく解決する相続も多くあることは確かです。しかし、なかなか解決へと至らない場合、自分たちだけの努力で何とかするだけでは限界がある場合があります。

そういった時は、必要に応じた解決の手続を選択し、各論点で適切な主張、反論を行い、駆け引きなどにより互いの間に適切な解決点を見出すことで、事態の打開を行なっていくことが必要となります。そのために、専門家である弁護士へ相談、依頼されるのは、いかがでしょうか。

CASE01

相続それ自体の形は、シンプルなものです。すなわち、相続人にあたる人物間で、被相続人の遺産を、しかるべく取り決め分割する、というものです。しかし、それを実際に行い、解決へと導いていくのは、時として大変な困難と労力を要することになる場合があります。一つに、方法の選択があります。お互いだけで話し合って解決に至ることができるのか、裁判所の調停、審判手続きを用いるでもしないとまとまりそうにないのか、どちらと見通されるかで判断することです。

次に、多くの場合では、相続協議の最初の段階は相続財産の洗い出しとなります。ここで、何も情報を持っていなければ、それを持っている人物に開示を依頼し、開示された内容を精査することが必要となります。足りないとみられるものがあれば追加開示請求をするか、それに対し相手が非協力的である場合はどうするかを考えなければなりません。

具体的な分割の検討に入ると、受益や寄与、使途不明金などで、各人の意見が対立することが、しばしば起こります。また、特に兄弟姉妹間で多いですが、長幼や地元に残っているなどの理由を持ち出して、法律の規定以上の取り分けを求めたりする人物が出たりもします。

このように、難しい時は難しい、揉めるときは揉める、となるのもまた相続。手に負えないなら専門家の助力を得るべきでしょう。

CASE02

遺言書がある場合、相続、遺贈に関してはその記載に従い処理がなされることとなります。もっとも、遺言書があることによる関連諸点には、気を払わなくてはなりません。

そもそも、遺言書には所定の様式、要件があります。「遺言書」と題される書面があれば、それがともかく遺言として取り上げられるべきとは限りません。特に自筆証書遺言の場合は、本文、日付、氏名の自書や、加除、変更点がある場合の様式を守っているかを確認しなければなりません。

形式に不備がなくとも、作成当時の遺言者の体調等によっては、遺言能力との関係で無効とされるべきものでないかの検討は重要な場合があります。遺言書が有効に成立する場合は、遺留分の侵害があれば、侵害額請求をし、またはされる場合の対応が必要となります。

その他、受遺者による遺贈の放棄、全相続人の合意による遺言書の効力の排除などの事情が生じることもあります。また、自筆証書遺言の場合は、検認手続きも忘れないようにするべきです。

CASE03

相続人であるからと言って、相続が強制されるわけではありません。相続が敬遠される代表的な場合として、相続は包括的承継、つまり正の財産だけでなく負債も引き継ぐものであるので、負債の方が多い場合などがあります。

相続人が相続を行いたくないと希望する場合に対し、法律上では相続放棄の制度が設けられています。相続放棄をした場合、当該相続人は、最初から相続人でなかったものとして扱われることとなり、正負を問わず一切の遺産を引き継がないこととなります。ここで、注意が必要なのは、相続放棄は家庭裁判所に申述を行う手続きであって、遺産分割の中で「自分は何もいらない」とするだけなのは、相続分の放棄ではあっても相続放棄ではないということです。後者の場合は相続人の義務からは逃れられないので、気を付けましょう。

相続放棄には、「自己のために相続の開始があったことを知ってから3か月以内」という期間制限、また一度相続人になると放棄はできないこと、の要件があります。後者については、放棄を希望する場合、遺産の取得や処分をしないようにしなければなりません。

CASE04

ほかの項目でも述べたところですが、遺産分割協議は揉めるときは揉めるものです。これには法律のみでなく、金品が絡むことによる欲、人間関係から来る悪感情、配偶者等の口出し、そういったものが絡み、泥沼の様相を呈することも珍しくはありません。

揉めている遺産分割協議を、自分達の話し合いだけで何とかしようとするのは、徒労に終わる可能性が大きいです。まずは、これ以上「互いだけの話し合い」で何とかするべきものなのか、その点から冷静に考えることです。自分達だけで何ともならないなら結局第三者に決めてもらうしかなく、そうであるならさっさと裁判所を利用する方にメリットがあるからです。

また、話あって対立しているうちに、何が理屈で何が感情論で、どこで歩み寄るべきでどこが譲れないのか、それがわからなくなってしまっていないでしょうか。自身の気持ちに整理をつけ、主張するところは主張して、譲るところは譲る、それが実際はなかなか簡単にいかないとして、目の前の対立に心をとらわれているのではそういったことをそもそも考えられなくなります。俯瞰し、客観的に考えるところは考える、そうしないと解決はおぼつかないものなので、専門家を介入させることも有効であると思われます。

01

お問い合わせ

02

ご予約

03

来所相談

04

ご契約

05

解決

来所法律相談30分無料 相続のお悩みなら私たちにお任せください。

まずは専任の受付スタッフが丁寧にお話をお伺いいたします。

24時間予約受付・年中無休・通話無料

※事案により無料法律相談に対応できない場合がございます。 ※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

裁判例 01

遺言者は、遺言時において遺言能力、すなわち遺言事項を具体的に決定し、その法律効果を弁識するのに必要な判断能力を有していなければなりません。たとえ遺言書の形式に不備がなくとも、実質面において遺言能力を欠く状況で作成されたと解されるなら、遺言としては無効とされることになります。その代表例は、遺言者に認知症状があらわれている場合です。遺言書の有効性が問われるのは、被相続人の死後のことであり、なるべくその有効性は認められるべきとされる傾向はあると感じますが、実際上は効力を否定される事例も一定有ります。

自筆証書遺言について、それを無効とした事例としては、東京高裁平成16年7月7日判決があります。当該事例では、作成に至るまでの経緯、作成時ころの医療記録から、当時被相続人は相応の程度の認知症状を有しており、遺言能力を欠くとされています。一方、有効性を認めた事例としては、広島高裁昭和60年5月31日判決などがあります。

遺言能力の争いは公正証書遺言についても生じるものであり、無効とされた事例として、東京高裁平成22年7月15日判決があります。当該事例では、公正証書作成前後の認知症の診断や症状の進行、症状の内容、遺言の内容などを考慮し、遺言能力は認められないとしました。一方、有効性を認めた事例としては、東京高裁平成10年2月18日判決があります。当該事例では、遺言者は脳梗塞を患っていたものの、別途認知症状を有していたわけではないとして、遺言能力に問題ないと判断しています。

遺言能力の有無については、医学的な診断や資料を参考としつつ、判断自体は法的なものであるので、認知症と診断されていればとにかく無効になるというような単純なものではない点に注意が必要です。また、遺言能力は遺言時にあればよいので、遺言書作成後に遺言能力が失われたとしても有効性に問題は生じません。

裁判例 02

遺留分は、相続法の改正により、それまでの物権的な返還請求から、侵害額に相当する金銭の請求権へと、法的性質が変わりました。そのことで、判例、裁判例による理論も、関連するところでは変更を生じるかもしれません。

最高裁昭和41年7月14日判決より、遺留分減殺請求権の行使は、裁判の内外を問わず受遺者に対する意思表示で足ります。また、最高裁平成10年6月11日判決は、遺産分割協議の申し入れを行なった場合は、特段の事情がない限り遺留分減殺の意思表示が含まれていると判示しています。

減殺請求は遺留分権利者が行使するべきものですが、最高裁平成13年11月22日判決は、「これを第三者に譲渡するなど権利行使の確定的意思を有することを外部に表明したと認められる特段の事情がある場合を除き」としており、権利の代位行使は原則否定に留まっています。なお、未行使の遺留分減殺請求権について、東京高裁平成6年8月10日決定は、差し押さえることができないと判断しています。

金銭請求に際しての遅延損害金の起算点は、最高裁平成20年1月24日判決からは、請求の翌日となるとみられます。

他の項目で触れてきたように、相続において紛争が生じる場合は、いろいろな要素が絡んでいることがあります。それは、なんとかなるかと考えていても解決せず、却って溝を広げることになる場合が多々あります。そこで対立が深まると、冷静な考えができなくなり、相続それ自体の解決も遠ざける結果となりかねません。こういった場合の対処としては、下手に自分たちだけで詰めようとせず、見解の相違と対立がまだ小規模にとどまるうちに手続きに第三者を介在させる、裁判所を利用するなどして、お互いを離す、冷静さを取り戻すことが重要ではないかと考えられます。

相続がまとまらない原因はどこにあるのか、その障害を取り除くにはどうするのがいいのか、双方の言い分はどのように扱うべきなのか、そういった事柄を一つ一つ乗り越えていけるのであれば、徐々にではあっても着実に解決へと進むことができます。そのためには、冷静さをなくして泥沼にはまり込む前に、相談するはして、知るべきは知ることが大事です。相続のご相談に早すぎることはありません。解決に悩まれるのであれば、一度ご連絡をください。

宇都宮は、関東地方の北部に位置し、東京等の首都圏中心部からさほど離れていない位置にあります。また、宇都宮は北関東の工業地帯の一角をなし、企業の支店や工場が数多く進出しています。これら条件から、宇都宮は、外へ出ていく人が多い、外からやってくる人も多い、という都市であると感じます。一方で、宇都宮をはじめとする栃木県は、そこ自体は農地などもひろがる、旧来の集落地の特徴を失うところまでは至っていない地域であるとも感じます。

外へ出ていく人が多いという点では、被相続人が栃木県内にいても、相続人は東京をはじめとして他所に散っている状況になりがちということが挙げられます。ただ、その場合、相続人全員が他所にいるというより、一部は地元にとどまっている場合があり、その際は被相続人の世話を地元に残った相続人が主として行なっていることもよくあります。そういう場合、地元に残った相続人と、地元を離れた相続人とで、相続において心情的な不公平感などが生じないように、どう手当てをするかを考えることが大事ではないでしょうか。その他、逆に、地元に残った相続人が、被相続人の世話にかこつけて、その財産を流用したのではないかと疑われることもあります。その場合は、疑惑が事実かどうかをどう確認、立証するかといった点がかかわってきます。

外から来る人も多いという点では、相続を遠く地元に残っている相続人との間で解決しなければならない可能性が高いということです。協議ならともかく、裁判所の利用となるとなかなか負担を受けがちな条件でもありますが、生活があると逐一地元に戻る間もないことが多いでしょう。その場合でも、やりようによって負担の軽減を試みる方法はあり得ます。

宇都宮をはじめ、栃木自体は性質的に旧来の田園集落の性質を失いきっていないという点については、扱いに困ることの多い不動産等が相続において多勢を占めることが起こりがちという側面を持ちます。相続は、常に取り合いというばかりではなく、逆に引き継ぐに躊躇を覚える場合もあり得ます。そのような場合はどうするかも、相続において考えることに含まれます。

ともあれ、宇都宮や栃木、あるいは周辺地域でも、相続で悩まれる方がいましたら、一度ご相談をされるのはいかがでしょうか。ご連絡をお待ちします。

来所法律相談30分無料

※事案により無料法律相談に対応できない場合がございます。

※30分以降は、30分毎に5,000円(税込5,500円)の有料相談となります。

※30分未満の延長でも5,000円(税込5,500円)が発生いたします。

※当日、当法人にご依頼いただきました場合、延長された法律相談は無料とさせていただきます。

延長をご希望された場合でも他のご予約の関係で対応できないケースもございますのでご了承下さいませ。